光学薄膜——光学膜处于面板产业链要位,偏光片国产化成为趋势

光学薄膜是广义具有光学性质的薄膜产品,主要分为偏光片和背光模组(BLU)中用光学膜产品,主要应用领域为TFT-LCD面板(合计占成本比重约20%+),偏光片亦需要用在OLED面板中。面板产能不断向大陆转移,一方面LCD面板尤其是大尺寸产品投资增长,带动光学膜需求增长;另一方面对偏光片的国产化也带来较大的机遇。

引言:薄模综述

薄膜材料可分为功能性薄膜(film)和选择性分离膜(membrane)。薄膜材料是原子、分子或离子沉积在基片表面形成的二维材料。膜材料所涉及的制造和应用领域十分广泛,涵盖建筑建材、节能环保、医药、电子、食品、交通、能源、化工等诸多行业。功能性薄膜主要指具有特定物理及化学性能,用于表面覆盖或中间夹入的膜层,强调其强度性质、表面性质、光学性质、粘结性质或阻隔性能等;而选择性分离膜是具有选择性分离功能的材料,更多关注微观孔径结构、分离机理和性能。

高分子基材的功能薄膜产品在各领域的应用越来越普及,尤其是具有光学功能的薄膜。高分子薄膜(如PET、PC、PMMA、PVC、TAC等)具有优良的光学性能和物理机械性能,通过实施附加的功能涂层如表面硬化涂层或一些特殊的功能涂层,使得这些高分子薄膜材料的功能性得到完善,应用价值上升。根据用途、功能不同可分为光学薄膜、防护阻隔用膜、电子电气膜、建筑膜材以及其他特种膜等。

选择性分离膜以在水处理行业的广泛应用而备受瞩目。分离膜是一种特殊的、具有选择性透过功能的薄层物质,它能使流体内的一种或几种物质透过,而其他物质不能透过,从而起到浓缩和分离纯化的作用。分离膜被广泛地应用于海水淡化、食品浓缩、废水处理、富氧空气制备、医用超纯水制造、人工肾及人工肺装置、**的缓释等方面。

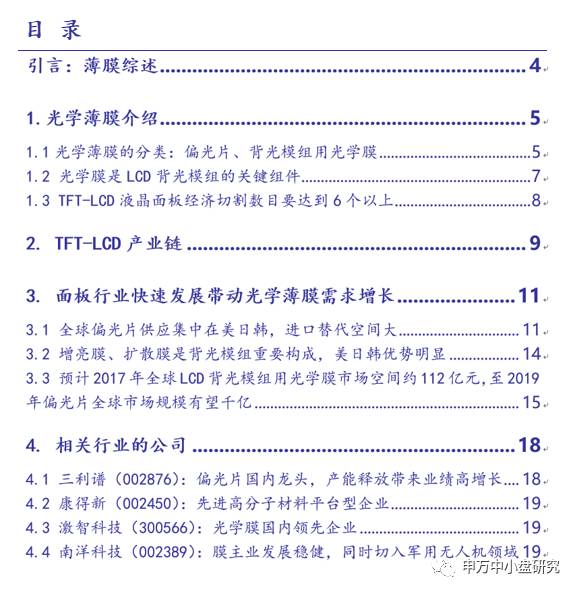

高性能膜材料作为重要的新材料,近些年受到了国家相关政策的关注和支持。“十二五”规划中,高性能膜材料即作为专项计划被写进政府文件,并提出了五年内达到千亿规模的目标。“十三五”规划中同样提及高性能膜材料,但相对于“十二五”侧重对市场规模以及市占率的规划,“十三五”更强调行业标准的建立以及膜材料在节能环保中的应用。

1. 光学薄膜介绍

1.1 光学薄膜的分类:偏光片、背光模组用光学膜

光学薄膜是指在光学元件或独立基板上,制镀上或涂布一层或多层介电质膜或金属膜或这两类膜的组合,以改变光波之传递特性,包括光的投射、反射、吸收、散射、偏振及相位改变。故经由适当涉及可以调变不同波段表面之穿透率及反射率,亦可以使不同偏振平面的光具有不同的特性。

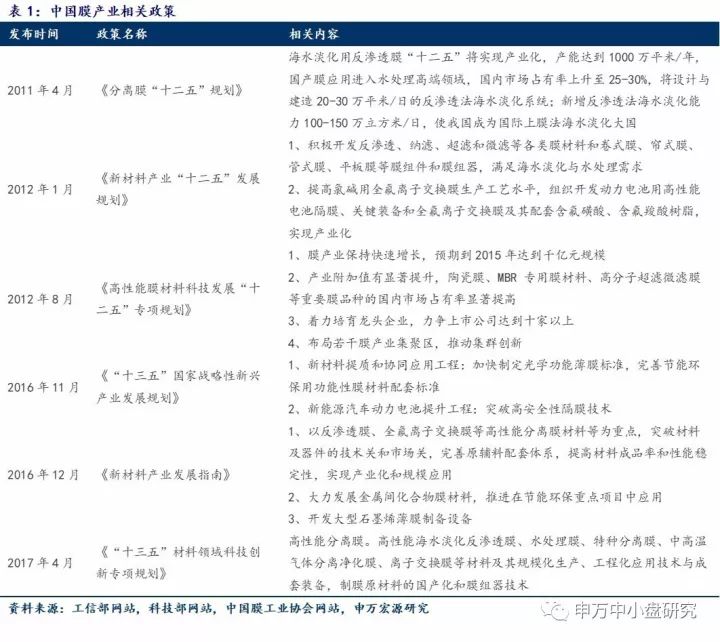

光学薄膜大致可以分为两组:偏光片和背光模组光学薄膜,主要应用领域是TFT-LCD。LCD主要由液晶、背光模组、玻璃基板、偏光片及TFT 电极等几大部件组成。液晶显示器件从结构上说,属于平板显示器件。其基本结构呈多层的平板形。典型液晶显示器件基本结构主要是由液晶,玻璃基板,偏光片及 TFT 电极等几大部件组成。当然,不同类型的液晶显示器件其部分部件可能会有不同,但是所有液晶显示器件都可以认为是由两片光刻有透明导电电极的基板,夹持一个液晶层,封装成一个偏平盒,再在外表面贴装上偏光片等构成。其中,背光模组光学薄膜又大致包括反射膜、扩散膜、普通棱镜片、多功能棱镜片、微透镜膜、反射偏光增亮膜等六种。

由于LCD面板本身不具发光特性,因此,必须在LCD面板上加上一个发光源,方能达到显示效果。背光模组(BLU)就是提供给LCD显示器背面光源的关键零组件。LCD背光模组主要由背光源、光学膜片、胶粘类制品、绝缘类制品、塑胶框等组成。其中,各类光学膜片是背光模组的关键零组件,按其作用主要可以分为反射片、扩散片、棱镜片、导光板、灯管反射罩等。

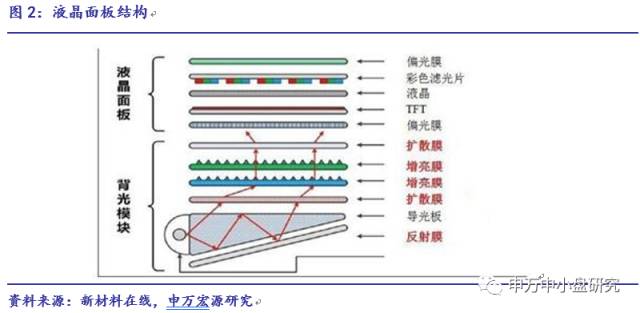

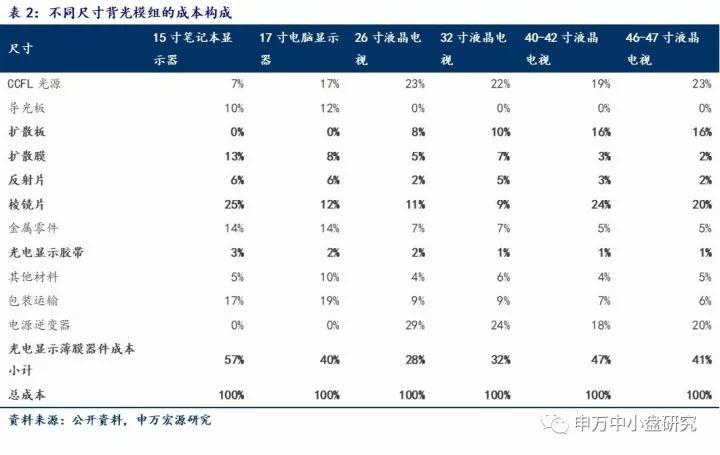

对LCD面板成本进行拆分可以看出,物料成本占到LCD总制造成本的70%以上,折旧成本占11%,人力成本、间接成本、销售管理成本各占5-6%。物料成本中背光模组占比*高为18.2%,彩色滤光片占14.7%,偏光片占9.5%,玻璃基板占8.9%。

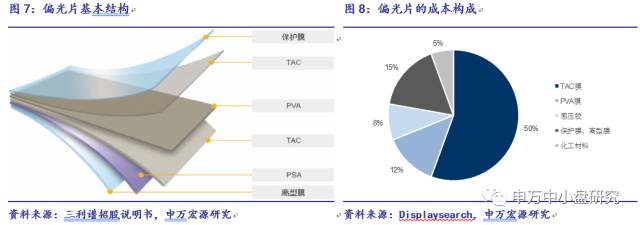

背光模组中增亮膜、扩散膜和反射膜的成本占比分别为32%、7%、2%,合计占比达41%。偏光片中TAC(三醋酸纤维素酯)膜和PVA(聚乙烯醇)膜为主要原材料,成本分别占比为50%和12%。

1.2 光学膜是LCD背光模组的关键组件

LCD是新型平板显示器件领域中技术*成熟、支持厂家*多、应用*广泛的产品类型。LCD(Liquid Crystal Display,液晶显示器)是在两片平行的玻璃当中放置液态的晶体,两片玻璃中间有许多垂直和水平的细小电线,利用通电与否来控制杆状水晶分子改变方向,将光线折射出来产生画面。

背光模组(BLU)是提供给LCD显示器背面光源的关键零组件。LCD面板本身不具有发光特性,因此,必须在LCD面板上加上一个发光源,方能达到显示效果。LCD背光模组主要由背光源、光学膜片、胶粘类制品、绝缘类制品、塑胶框等组成。其中,各类光学膜片是背光模组的关键零组件,按其作用主要可以分为反射片、扩散片、棱镜片、导光板、灯管反射罩等。从技术发展来看,LCD的发展趋势包括大屏幕、高清晰度、使用LED背光源代替CCFL背光源、超薄化、广色域、支持3D显示以及智能化等,但这些发展趋势都不会改变LCD的基本背光显示原理和结构。因此,LCD利用其体积小、重量轻、无辐射、不耀眼、抗干扰性好、抗震性能好、有效显示面积大等一系列突出的优点,在世界范围内正迅速登上主流显示技术的地位。

1.3 TFT-LCD液晶面板经济切割数目要达到6个以上

液晶显示(LCD)技术是一种跨世纪的平板显示技术,它的出现和发展使显示技术产生了**性的变革。

根据玻璃基板的尺寸大小,平板显示生产线可以划分为不同的世代。如中小尺寸应用常用的2.5代线,玻璃基板的大小有400mm *500mm、410mm*520mm等几种,大尺寸TV面板应用的8代线为2200mm*2600mm。平板显示的世代只与尺寸大小有关,尺寸越大、制作价值更高的大尺寸应用产品的利用效率也越高;但生产工艺与产品的先进性与世代没有必然关系。

从产品良品率及玻璃基板的利用效率综合考虑,玻璃面板的经济切割数目需要达到6个以上。如以8代线玻璃基板为例,尺寸大小为2160*2460mm2,切割37英寸LCD-TV,可以切割出12片,利用率为85%;切割46英寸LCD-TV仅能切出8片,利用率仅为88%;而生产57英寸仅产3片,产能利用率为51%;可生产65英寸2片,产能利用率仅44%。综合来看,8代线生产37、46、52英寸产能有较高的利用率,而其他尺寸则利用率较低。因此,应用产品尺寸越大,要达到经济切割,需要的生产线的世代也越高,这也是近几年为满足液晶电视市场新建生产线主要集中在8世代以上的原因。

2. TFT-LCD产业链

TFT-LCD产业是资金密集型、技术密集型、产业链聚集型产业。其主要特点有以下几点:其一,产业线建设、产能增长、性能提升、成本下降的速度都极快,产品竞争极为激烈;其二,产业门槛高,进入困难,一旦进入想退出更难;其三,产品应用范围广,市场前景广阔,市场容量极大,技术应用比较成熟。

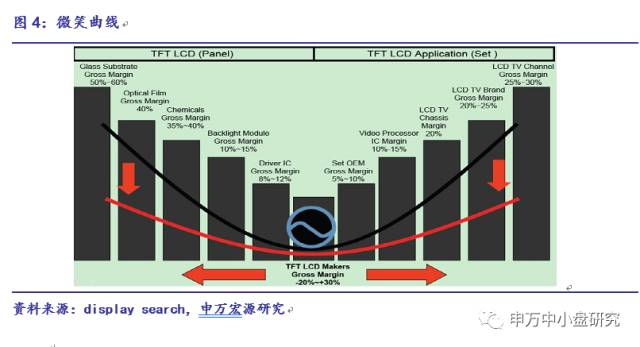

TFT-LCD产业中有一个有名的理论叫微笑曲线。微笑曲线中间部分是面板制造;左边是上游材料供给,属于全球性竞争;右边是产品应用与营销,主要是当地性的竞争。微笑曲线两端朝上,在产业链中,高附加值部分体现在两端,即材料供给和销售,毛利率可以达到50%以上。处于中间环节的制造附加值*低,毛利率在-25~+30%之间,获得的附加值*低,产业周期性波动较大。因此,按照TFT-LCD产业链盈利能力来讲,玻璃基板、液晶、背光模组等上游材料公司具有显著的高附加值优势。

由于技术门槛高,盈利能力强,上游材料的关键技术和市场基本掌握在全球少数企业手中,如玻璃基板被美国康宁公司、日本旭硝子和电气硝子等垄断,液晶被德国默克和日本智索垄断,偏光片市场被日东电工、LG化学和住友化学等垄断。

从行业发展前景来看,LCD电视将持续占据统治地位。随着CRT、PDP这两种电视逐步停产,电视厂商将把更多精力集中在更具成本竞争力的LCD电视上。OLED作为新兴的电视平板显示技术,除了投资规模无法与TFT-LCD相比,大尺寸OLED技术路线尚不确定、良率较差以及较高的价格,都成为制约其发展的*大难题。

大尺寸TFT-LCD面板主要应用于四个方面,分别是液晶显示屏,液晶电视,笔记本电报,平板电脑。从行业发展趋势来看,未来小尺寸方面OLED占比逐步提升而LCD减少,大尺寸方面依然以LCD为主。根据IDC统计的大尺寸TFT-LCD面板季度出货量数据来看,从2015年一季度到2017年一季度TFT-LCD面板出货量呈现出波动变化的特征,其中2017年一季度全球出货量为1.9亿平米,应用于液晶显示屏,液晶电视,笔记本电报,平板电脑的比例分别为18.03%、31.69%、23.30%、26.98%。

从生产厂商情况来看,京东方是全球*大的大尺寸TFT-LCD生产商。目前,京东方建成了全球**条10.5代TFT生产线、是目前全球*高世代TFT生产线、全球*大的高科技电子厂房项目,并计划2018年实现首批产品的点亮投产。2016年全球前五大大尺寸TFT-LCD生产商出货量占比分别为京东方20.5%、LG 20.2%、群创15.6%、友达14.3%和三星11.6%。

3. 面板行业快速发展带动光学薄膜需求增长

3.1 全球偏光片供应集中在美日韩,进口替代空间大

液晶显示器成像必须依靠偏振光,LCD液晶显示模组必须包含两张偏光片。液晶显示模组中有两张偏光片分别贴在玻璃基板两侧,下偏光片用于将背光源产生的光束转换为偏振光,上偏光片用于解析经液晶电调制后的偏振光,产生明暗对比,从而产生显示画面。少了任何一张偏光片,液晶显示模组都不能显示图像。

偏光片是由多层薄膜构成,其原材料成本占生产总成本的80%。原材料主要有TAC膜、PVA膜、感压胶、保护膜和离型膜组成,其中TAC约占成本50%左右、 PVA占12%、胶水5-10%,保护膜、离型膜15%,化工材料5%,其他成本占10%。偏光片的核心技术为TAC(三醋酸纤维素酯)膜、PVA(聚乙烯醇)膜的制备,其技术和市场几乎完全被日本掌控。在生产偏光片所需的各膜层中,TAC膜和PVA膜是*主要的膜层,占偏光片原材料成本的60%以上。日本富士占据TAC薄膜80%以上市场,KONICA占据约20%的市场。日本可乐丽(Kuarary)占据PVA薄膜65%的市场。而偏光片厂的毛利率也受制于上游膜材料的垄断,要比液晶和玻璃基板低,约为20-30%,但随着台湾厂商在TAC技术上的突破,未来此处成本有望下降。

偏光片生产技术以PVA 膜的拉伸工艺划分,有干法和湿法两大类。干法拉伸工艺是指先在一定温度、湿度的条件下,在惰性气体环境中将PVA 膜拉伸到一定倍率,然后进行染色、固色、复合、干燥等的制备工艺;湿法拉伸工艺是指PVA 膜先进行染色,然后在溶液中进行拉伸、固色、复合、干燥的生产方法。目前全球偏光片生产企业主要以湿法拉伸技术为主。